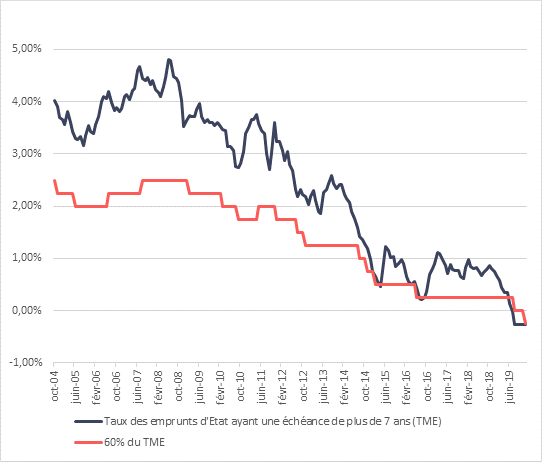

Le TME chute depuis octobre 2018. Au 31 août, il s’est établi à -0,27%.

Pour rappel, le TME sert de référence aux taux techniques que peuvent utiliser les assureurs dans l’établissement du tarif des produits d’assurance vie. Par exemple, pour des contrats d’épargne en euros, ils ne peuvent promettre un taux supérieur à 75 % du TME, à un horizon de 8 ans. S’agissant des engagements viagers (ex : rentes viagères), le taux technique utilisé ne peut être supérieur à 60 % du TME. Il y est également fait référence pour établir les taux d’actualisation maximums que peuvent utiliser les assureurs sur certaines garanties non-vie (par exemple en prévoyance non-vie).

Le taux auquel l’Etat a emprunté au cours des derniers mois a entraîné une baisse de la référence à 60 % du TME qui est tombée à 0 %. Celle-ci s’élevait à 0,25 % depuis juin 2016. Si le TME reste à son niveau actuel de -0,27 %, cette référence deviendrait elle-même négative (à -0,25 %) en décembre 2019. Dans le cas où le TME conserve son niveau actuel jusqu’à fin novembre, le taux de revalorisation Eckert sera, lui aussi, négatif.

Pour mémoire cette référence est établie sur la base d’une moyenne semestrielle des TME mensuels et les assureurs disposent d’un délai de 3 mois pour appliquer les changements du taux technique maximum.

La baisse du TME et le passage en territoire négatif des taux techniques en assurance vie qu’elle entraîne s’inscrivent dans un contexte de taux bas qui inquiète le superviseur. Après le passage symbolique du taux à 10 ans de la France en terrain négatif, l’ACPR (Autorité de contrôle prudentiel et de résolution) a lancé une nouvelle alerte à destination des assureurs.

L’ACPR craint les impacts de cette évolution tant en assurance dommages qu’en assurance vie. L’étiolement des produits financiers fait de la souscription l’enjeu central de la rentabilité de l’activité dommages. En assurance vie, la faiblesse de la rémunération de l’épargne remet en question les modèles actuels, et en particulier les taux servis sur les fonds euros. « Les assureurs devront imaginer de nouvelles offres et, étape par étape, habituer leurs clients à prendre une part de risque », a estimé Bernard Delas dans une interview à l’Argus de l’Assurance.